导读

在2021年12月29日举办的“2022上市公司投资者关系创新峰会暨第五届中国卓越IR颁奖盛典”上,路演中邀请到晨星Sustainalytics大中华区主管张睿哲先生从“专业视角”为我们带来了关于ESG的分享,他的演讲主题是《资本市场与ESG》,以下为演讲实录,经卓越IR精编整理:

张睿哲先生现场分享

点击查看演讲完整视频

大家好,我是张睿哲,来自晨星Sustainalytics。大家可能通过投资人或者分析师听说过我们。刚才也和几位IR朋友聊到,通常听到的反馈是“你们给我们的评级为什么这么低?”,我们可以线下再探讨这个问题。今天主要聊一聊资本市场和ESG的关系。

我先讲结论,虽然也许有人会觉得ESG是有点“麻烦”的事情,要增加很多披露,投资人也会新增很多问题。但我今天的结论是:

ESG是大家的机会,这个机会可以让所有上市公司,不管市值大小,在ESG的披露、ESG的表现、未来碳排放、碳中和测算等方面都在差不多的起跑点上、在同一个平台上,跟同行业公司竞争,所以大家有机会在这个领域去超越您的同业。

以上这幅趋势图是某顾问公司做出的调研。他们的调研对象是年营收10亿美元以上的公司CEO,调研结果发现99%的公司CEO都认为ESG非常重要,或者说可持续发展对企业未来的成功至关重要。

从企业视角来看,大家已经认知到ESG是非常重要的事情,未来会改变企业的竞争格局。

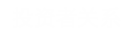

从投资人视角来看,只要签署了UN PRI(联合国负责任投资原则)的协议,就必须在投资策略上融入一些ESG的政策、策略、流程。随着签署UN PRI的机构越来越多,机构总管理资产的金额也越来越高,目前UN PRI签署机构管理着100多万亿的美元资产。

在中国已经有60多家投资机构签署了UN PRI,这个趋势不会停止,所以未来责任投资和ESG投资的资产管理规模会越来越大,不只是在欧美基金,在亚洲也是一样。

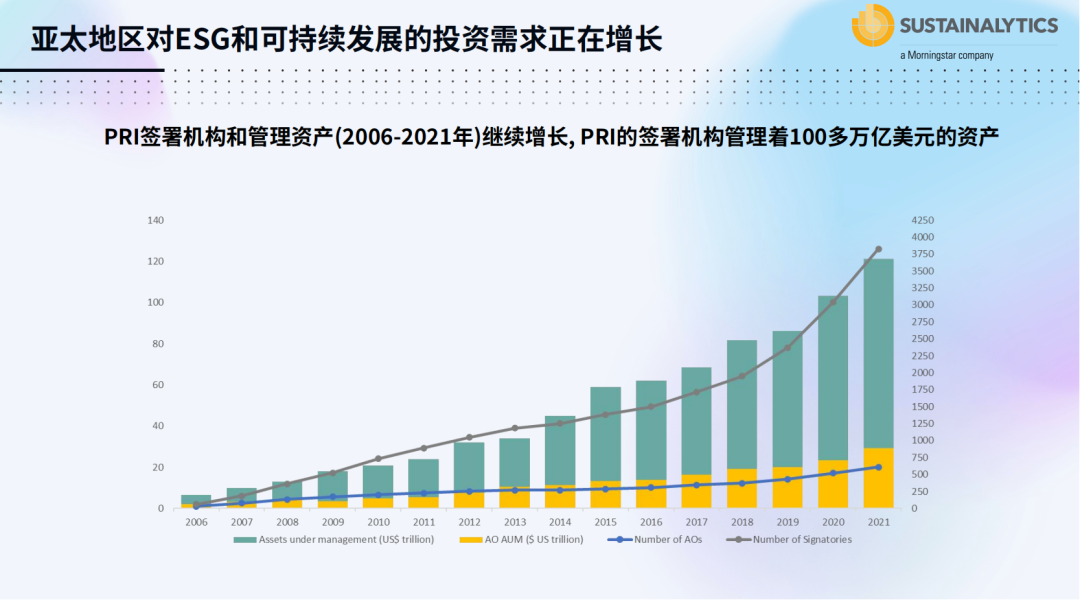

我们看一下亚太地区对可持续发展投资的需求和趋势。晨星是全球最大的ESG基金评级公司,不仅是ESG方面,晨星对一般的基金都有评级,几乎有所有基金的资料库。

从上图可以看出,从2020年第四季度到2021年第三季度,ESG基金和可持续发展相关的投资基金的资产管理规模越来越大。其中中国台湾地区、中国香港地区、中国大陆三个地区的基金规模总和占比居高,大家未来一定会面对越来越多关心公司ESG表现的投资人。

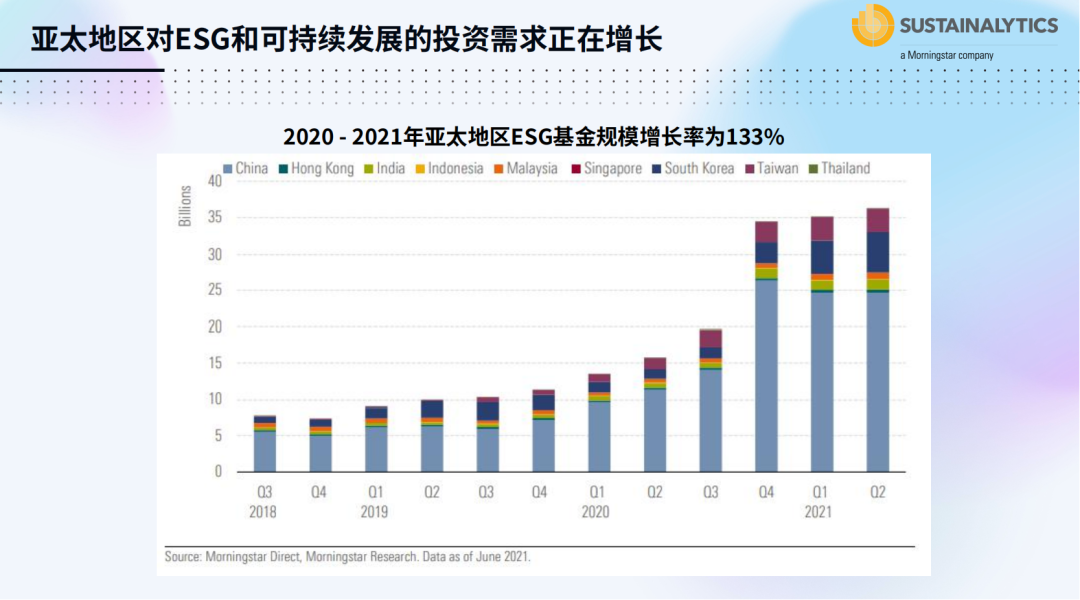

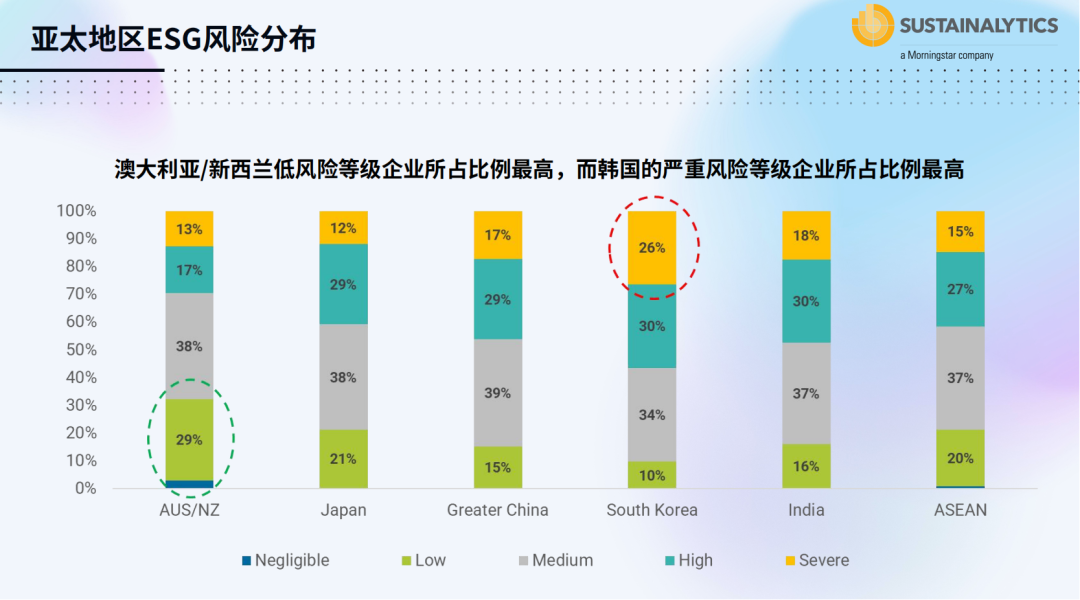

以上的图表展示了ESG风险等级区域分布的数据,高风险的ESG评级表现会让投资人认为,这家公司更有可能面临高风险ESG事件,低风险则反之。通过统计的结果,我们发现,亚太区的低风险公司比例与欧美地区公司相比占比较少,中风险跟高风险评级公司占比较多。

这也是一个机会,亚太区的企业只要有效提升ESG表现,就更容易被ESG投资人发现,也会有更多ESG基金投资。

这幅图是亚太地区ESG风险区域分布,目前澳大利亚/新西兰低风险等级企业所占比例最高,韩国的严重风险等级企业所占比例最高,中国大中华区的中等风险等级企业所占比例最高。

从股票与债券视角来看,上图左侧是ESG投资组合能带来的超额收益。我个人不主张所有的ESG投资都能带来超额收益,但我认为减少对ESG评级风险高的公司投资,很有可能避免一些基金的大回撤。

上图右侧的是债券表现,我们除了做ESG评级,也做绿色债券、可持续发展债券的认证,我们发现绿色债券平均取得较高的超额认购与息差收窄,这是因为除了原本投资人之外,绿色债券会吸引一些垂直关注这些资产的投资人,而这就是超额认购的来源。

相对来说,除了在发行的时候获得一些超额认购之外,绿色债券在二级市场的表现也较普通债券好,市场上已经有非常多的调研得出了这样的结论。这也是2021年以来,很多中资机构在境外发债券的原因。现在无论是港交所还是新加坡交易所,都有对绿色债券的补贴措施,包括承销费用或者补贴认证费用等。

”

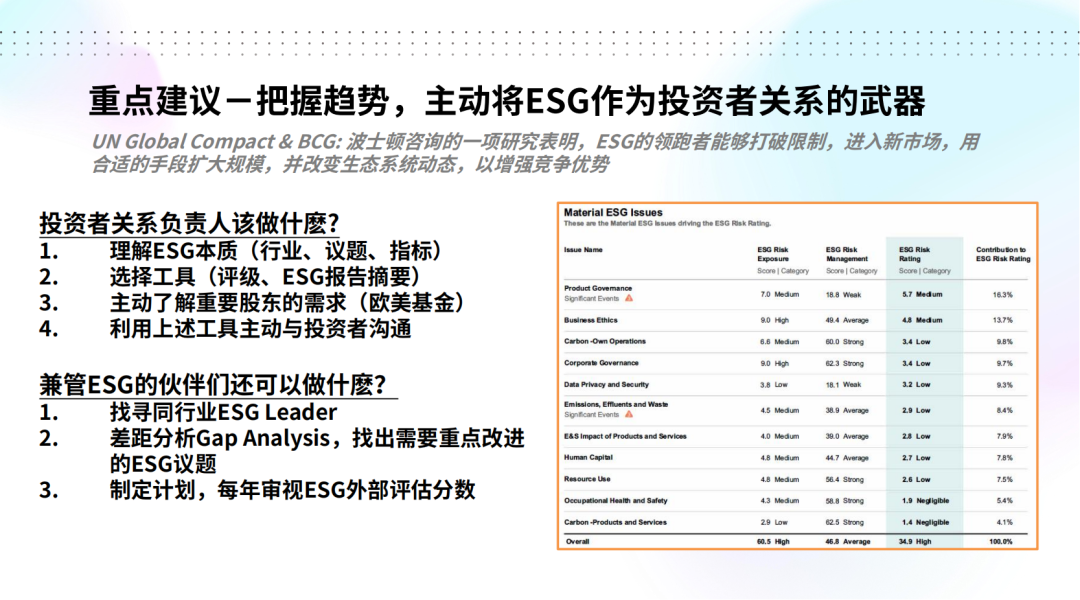

大家可以把握ESG的趋势,把它当做一个“武器”,而不是一个“负担”。那么,作为IR,应该做些什么来充分利用这个“武器”呢?

第一步,理解ESG本质。

大家都知道ESG代表什么意思,但其本质需要细化到每一家公司所处的行业,因为不同的行业面临的ESG议题是不一样的。

假设一家水泥或钢铁公司,这类公司的碳排放是ESG里面需要去优先解决的事情。但对某些互联网公司来说,这并不是一个重点,资讯的隐私保护反而是比较重要的ESG议题。

所以要明晰在您公司所处的行业中哪些ESG议题是重要的,了解之后就能明确在这个议题下应该做哪一些事情,评级机构也会有一些指标帮您分类。

第二步,选择工具。

评级是一个很好的工具。

因为ESG是一个很大的议题,不能仅仅通过每年的ESG报告,就期待投资人完全了解公司的ESG表现,可以通过一些第三方评级或者集中整理的ESG报告摘要,让投资人在短时间内把您公司的ESG表现加入他的投资模型,了解到您的公司今年有哪些进步。

第三步,主动了解重要股东的需求。

在座的各位伙伴肯定有很多来自于港股公司,港股公司的股东名册里面肯定有部分是欧美基金,其中包括本身在海外的欧美基金,和欧美基金的香港分部,这些都是我们的重要股东。

我们需要主动了解这些股东用哪些ESG评级来评价一个公司的ESG表现,知道他们重视哪些机构的评级之后,就可以根据这些评级去做重点改善。

第四步,利用上述工具主动与投资者沟通。

以上是给到IR的建议,IR负责人可以据此做工作规划,主动与投资者沟通。

张睿哲先生现场分享

”

有很多担任董秘或IR的伙伴不仅需要利用ESG传达公司的表现,同时还兼管着公司ESG披露、评级等工作。那么这些伙伴可以做些什么?

找寻同行业的 ESG Leader

找寻同行业的ESG Leader。

这些Leader们大部分5-10年前就开始着手管理ESG的事情,即便不同公司的产品并不相同,但ESG并不会与细分产品相关,而是与子行业相关。

比如无论是医疗器材还是生物制药,同属于一个行业,会面临一模一样的ESG议题。所以我们可以去找寻同行业中的ESG领先公司,去了解他们做的这么好的原因,了解他们过去5-10年做了什么事情。接下来,可以找到规律,直接去复制对方的成功。

分析差距,找出需要重点改进的ESG议题

第二步需要去分析差距,哪些ESG议题您做的比同行业中的ESG领先公司好,哪些议题做的没有对方好,找出这些差距之后就可以重点针对这些差距去改善ESG表现。也可以找寻ESG顾问或者各种服务机构去帮您改善这个差距。

制定计划,每年审视ESG外部评估分数

接下来就是制定未来的计划,可以定义出10个或20个需要改良的地方,我们并不需要把所有的东西都做完。可以在今年、明年、后年先改善权重比较高的、投资人最重视的、市场最重视的ESG议题。取得一定的成效之后,再改善其他的议题。

以上的建议给到兼管ESG的伙伴们,希望今天的分享对大家有帮助,如果后续有问题,我们可以私下沟通,谢谢!

——END——